一是国家统计局发布的1-9月我国规模以上家具制造业营收4562亿元,同比下滑-6.7%。

二是国家统计局发布的1-9月限上单位家具类商品零售类累计值1516.8亿元,同比增长21.3%。

三是海关总署发布今日家居整理的1-9月我国家具累计出口额3523.9亿元,同比下滑-3.5%。

通过这三组数据可以看出,我国家具行业正处在一次深度的结构性调整和洗牌期。政策驱动了内需的亮点,但无法扭转行业整体的下行趋势(家具制造业营收下滑-6.7%)。资源正加速向头部企业集中(家具类商品零售类同比增长21.3%),而广大中小企业和出口导向型的企业正面临前所未有的挑战(家具出口额同比下滑-3.5%),这与我们下面分析的上市公司现金流分化、龙头企业优势巩固的现象是完全吻合的。

今日家居整理了61家家居建材上市企业2025前三季度财务数据,并挑选了几组数据进行分析。

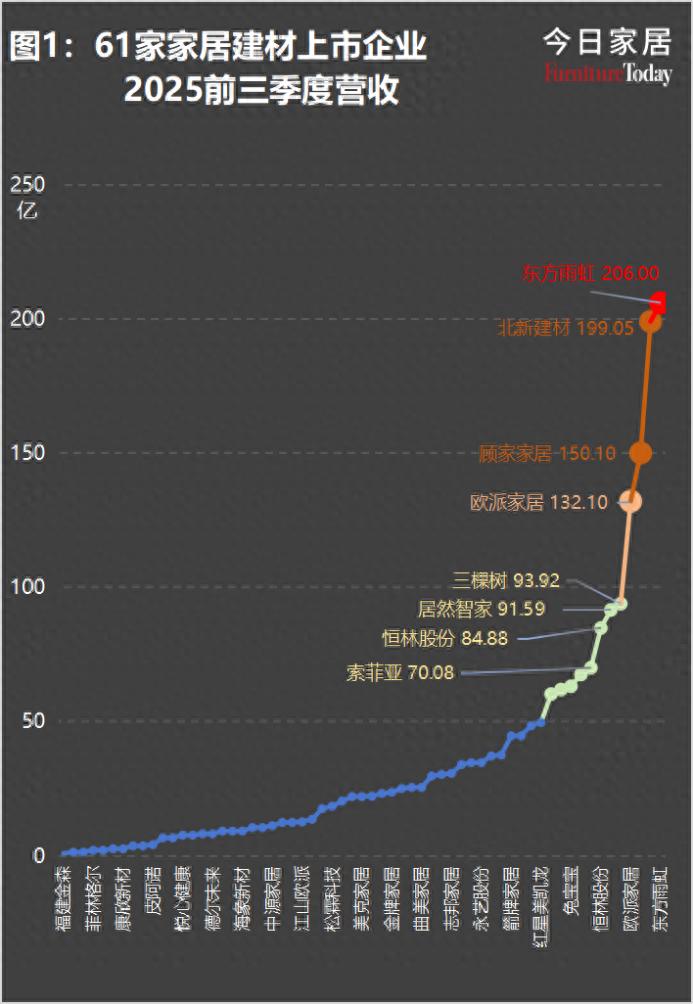

一、营业收入:百亿俱乐部固化,龙头效应加剧

2025年1-9月营收规模达50亿的企业有8家,分别是:

第一梯队

东方雨虹(建材/其他)206亿

第二梯队

北新建材(建材/其他)199.05亿

顾家家居(成品家具/软体)150.1亿

欧派家居(定制家居)132.1亿

第三梯队

三棵树(建材/其他)93.92亿

居然智家(家居卖场)91.59亿

恒林股份(办公家具)84.88亿

索菲亚(定制家居)70.08亿

第一、二梯队被泛建材和绝对龙头主导,家具行业要想做到百亿以上规模,要么占据一个ToB具有高壁垒的细分建材市场并成为王者,要么在ToC领域通过品牌和渠道成为绝对龙头。

但东方雨虹、北新建材的ToB工程属性虽然能快速做大规模,但也伴随着应收账款高、现金流压力大的风险(从后面东方雨虹极低的经营现金流比率已证实)。

第三梯队有望冲击年度“百亿玩家”。

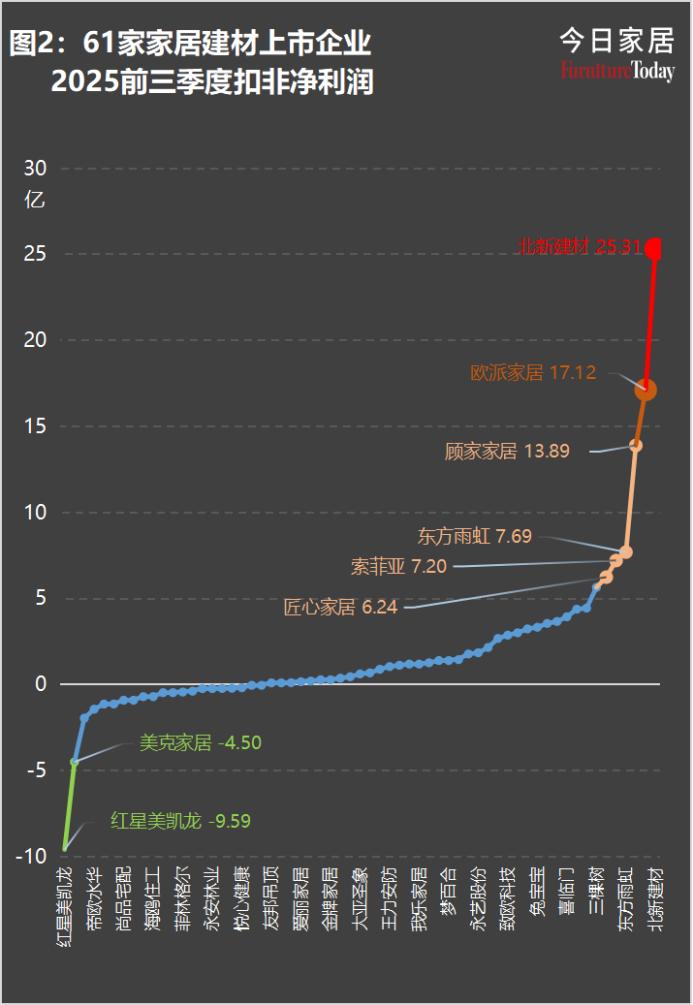

二、扣非净利润:超三分之一企业亏损,匠心家居创超高净利率

2025年1-9月扣非净利润规模达5亿的企业有6家,分别是:

北新建材(建材/其他)25.31亿

欧派家居(定制家居)17.12亿

顾家家居(成品家具/软体)13.89亿

东方雨虹(建材/其他)7.69亿

索菲亚(定制家居)7.2亿

匠心家居(成品家具/软体)6.24亿

61家企业中21家企业利润为负,占比超三分之一。

索菲亚作为定制家居的老牌强者,今年的营收明显承压,更重要的是过度竞争导致企业为了上规模,牺牲了利润和现金流健康,索菲亚的经营净现金流/营业收入为-0.06(下文提及),也就说它每卖出100元的产品,不仅没有净现金流入,反而需要额外垫付6元的现金。索菲亚的表现,是整个定制家居行业陷入红海竞争的缩影。

匠心家居以中游的营收规模(25.11亿元,排名第27),创造了顶尖的净利润(6.24亿元,排名第6)。

匠心家居约24.8%的超高利润率(净利润/营业收入=6.24/25.11),甚至大幅超过了以高盈利著称的北新建材(约12.7%)。更加重要的是,匠心家居的“经营净现金流/营业收入”比率高达 0.22,它的利润是有现金支撑的。

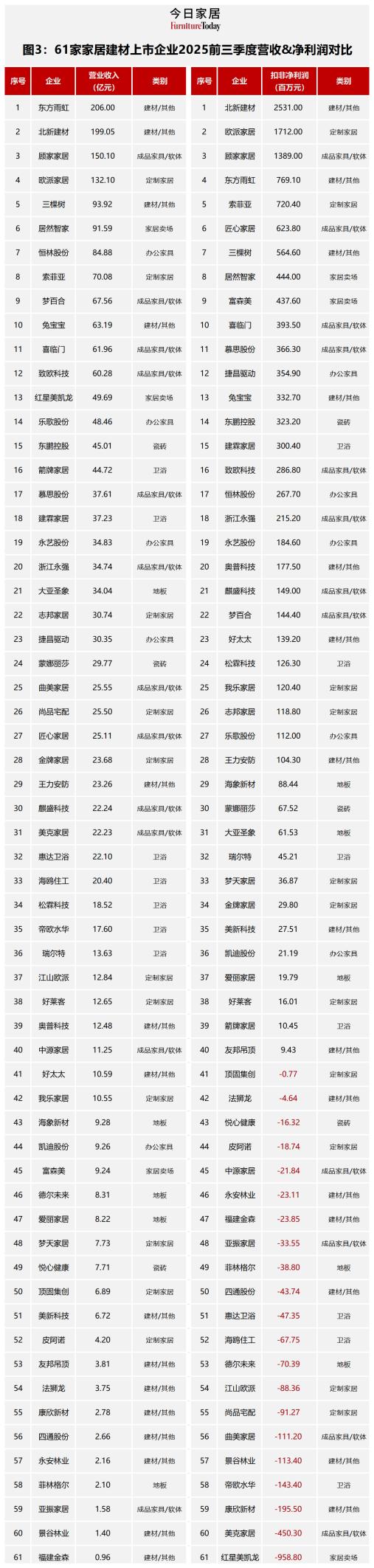

三、营收净利润对比:仅追求营收大规模的路走不通,盈利能力是关键

过去靠渠道扩张和价格战做大规模的路走不通了,现金流和盈利能力的重要性已远超营收规模。

北新建材、欧派家居、顾家家居不仅营收规模大,盈利能力也极强,他们拥有强大的品牌壁垒、渠道控制力和成本优势。

匠心家居(营收27位、利润6位)、富森美(营收45位、利润9位)是非常值得研究的企业,他们的利润排名远高于营收排名。另外,建霖家居、浙江永强利润表现也很优秀,这些企业证明,不盲目追求规模,在细分领域做到极致,才能走的长久。

四、营收增速:行业营收平均下滑5.45%,成品软体最稳健

2025年前三季度,家居行业面临严峻挑战,61家上市公司营收平均下滑-5.45%。成品家具/软体板块最稳健,匠心家居以35.80%的增速领跑全行业,顾家家居(8.77%)、梦百合(10.29%)等头部企业均保持稳健增长。办公家具板块整体表现优异,乐歌股份(21.92%)、捷昌驱动(18.19%)凭借产品创新实现快速增长。

定制家居仅我乐家居正增长2.18%,江山欧派(-43.11%)、皮阿诺(-37.27%)跌幅居前。

地板、瓷砖、卫浴等地产强相关板块普遍承压,跌幅多数超过行业均值。

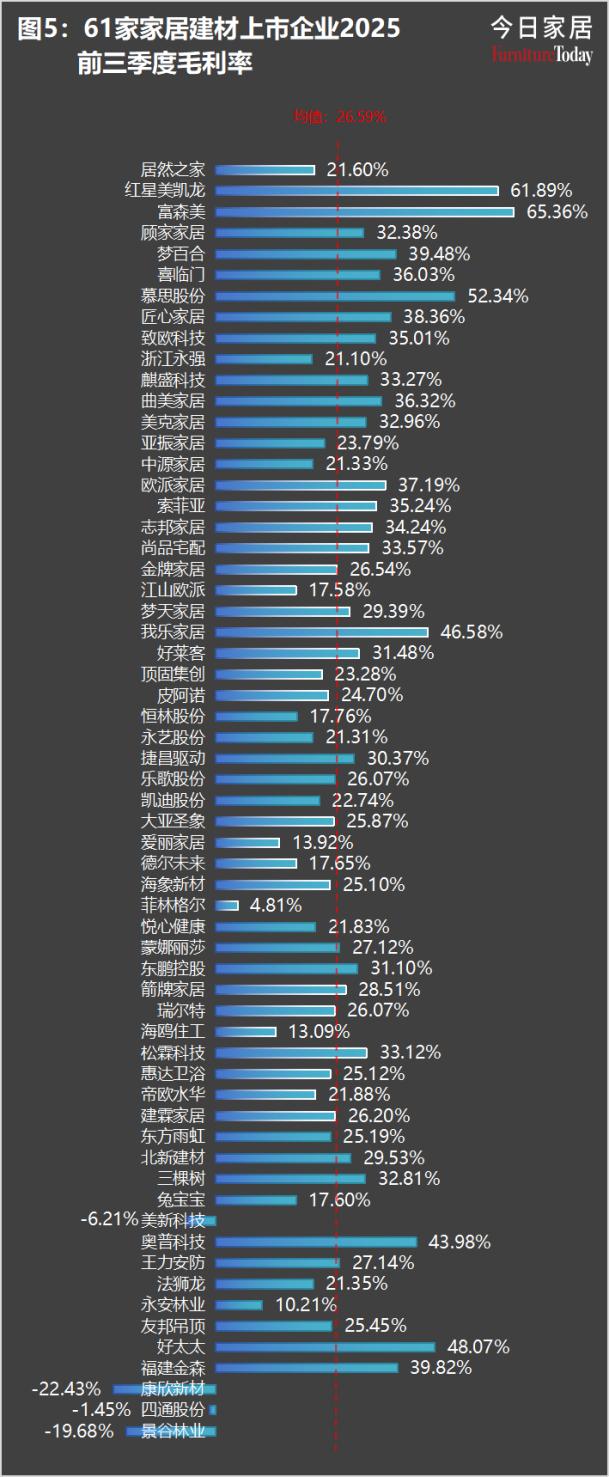

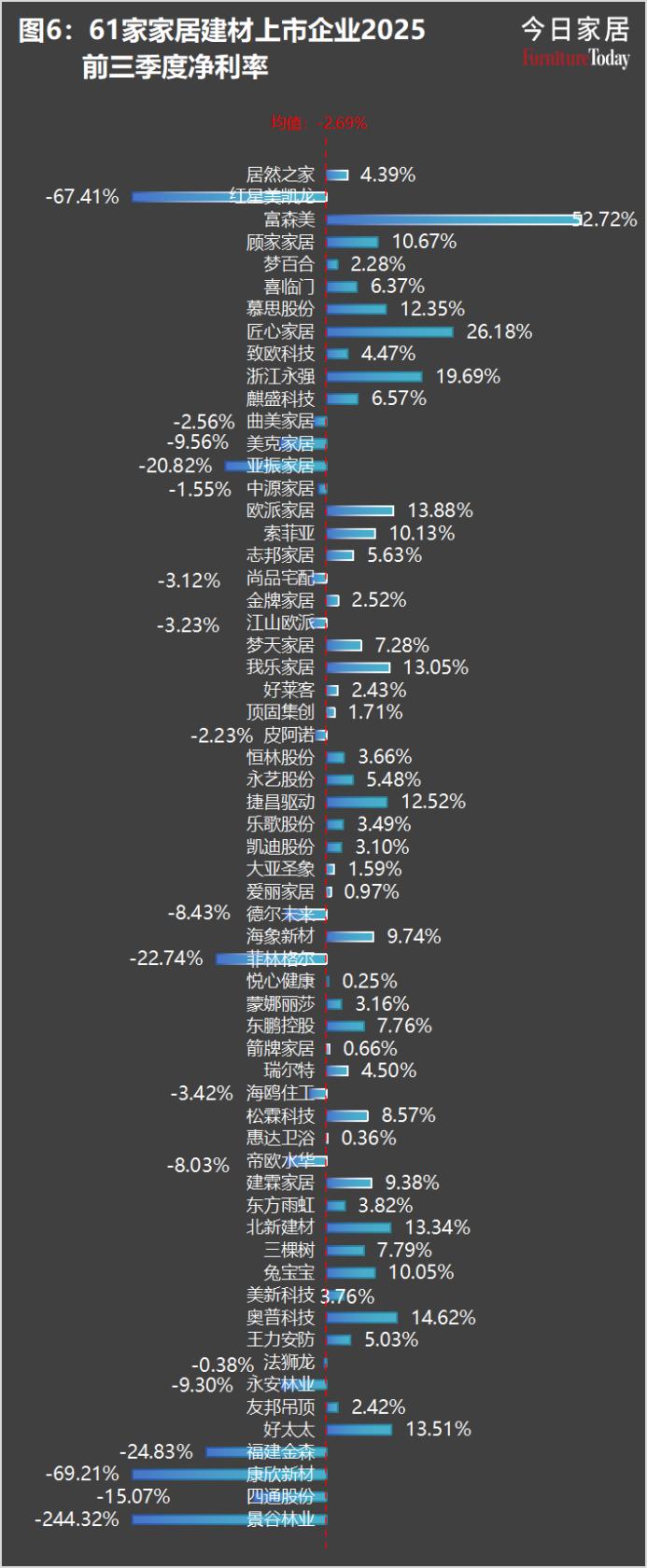

五、毛利率和净利率:平均净利率-2.69%,高费用侵蚀利润

61家家居建材上市企业平均毛利率为26.59%,这个毛利率水平处于我国制造型企业竞争最惨烈的梯队中(毛利率<30%),低毛利制造型企业还有基础化工、普通机械、金属制品、纺织服装,他们共同特点是门槛低、同质化。因此,家居建材企业需要通过品牌建设、技术革新等手段来摆脱低毛利竞争。

其中拥有超高毛利率(>45%)的企业有5家:

富森美(家具卖场)65.36

红星美凯龙(家具卖场)61.89%

慕思股份(成品家具/软体)52.34%

好太太(建材/其他)48.07%

我乐家居(定制家居)46.58%

从所属板块看,家居卖场(毛利率均值49.62%)依托其强大的商业平台摆脱了竞争;成品家具/软体(毛利率均值33.53%)和定制家居(毛利率均值30.89%)这两个板块直接面向终端消费者(ToC),其打造的品牌溢价和产品设计带来的毛利,远高于面向工程(ToB)及原材料版块的地板板块(毛利率均值17.47%)和建材/其他板块(毛利率均值18.09%)。

61家家居建材上市企业平均净利率为-2.69%,企业从实现26.59%的毛利率到净利亏损,背后是惨烈的价格战、高企的运营费用、沉重的财务成本和资产减值。

净利率超过10%的企业仅有13家:

富森美(家居卖场)52.72%

匠心家居(成品家具/软体)26.18%

浙江永强(成品家具/软体)19.69%

奥普科技(建材/其他)14.62%

欧派家居(定制家居)13.88%

北新建材(建材/其他)13.34%

好太太(建材/其他)13.51%

我乐家居(定制家居)13.05%

慕思股份(成品家具/软体)12.35%

捷昌驱动(办公家具)12.52%

索菲亚(定制家居)10.13%

顾家家居(成品家具/软体)10.67%

兔宝宝(建材/其他)10.05%

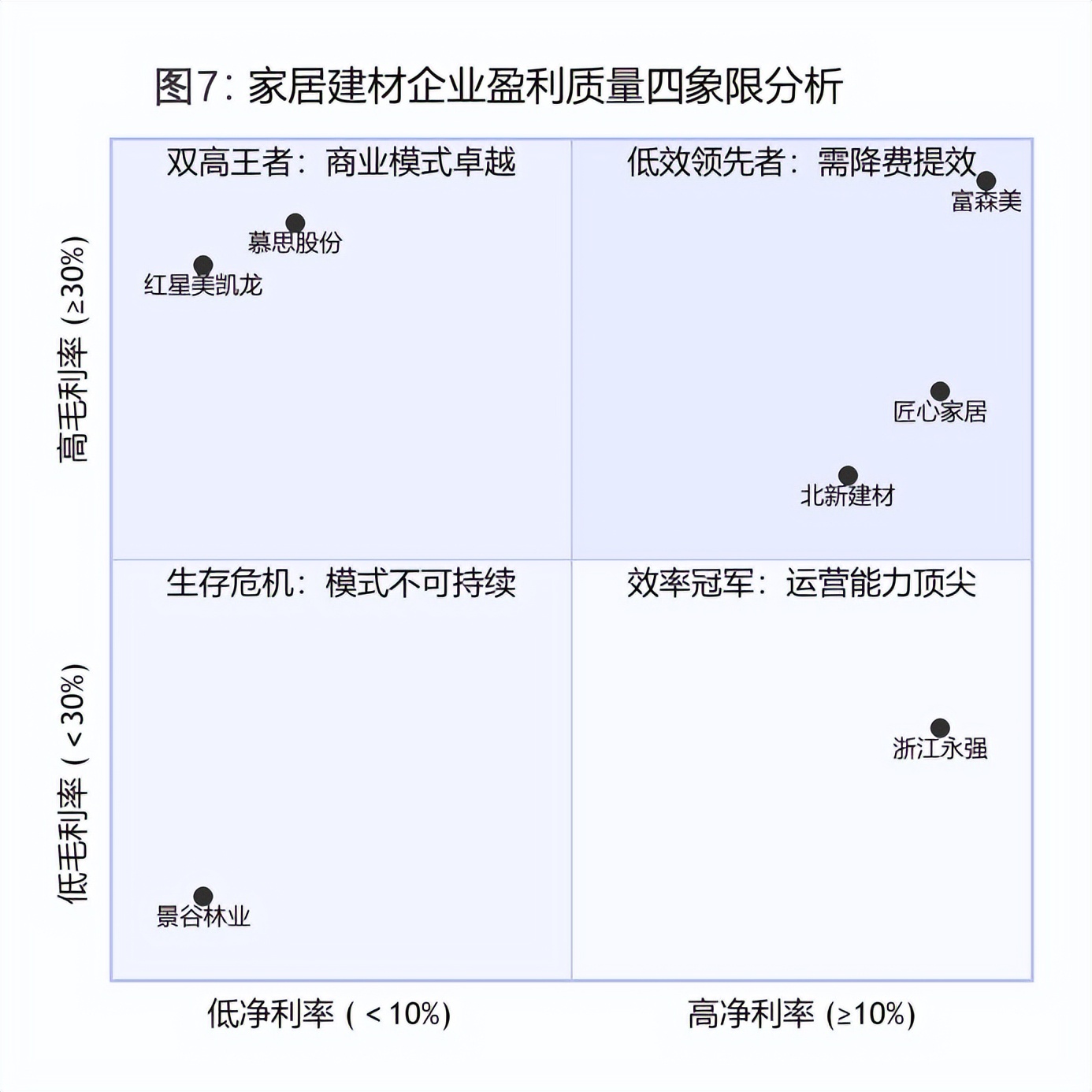

我们对代表性企业进行四象限分析:

第一象限高毛利&高净利:代表企业富森美(毛利率65.36%、净利率52.72%)、匠心家居(毛利率38.36%、净利率26.18%)、北新建材(毛利率29.53%、净利率13.34%),这些企业通过产品及模式优势获取高额毛利,同时其顶尖的运营效率最大限度的转化了企业的最终利润。

第二象限低毛利&高净利:代表企业浙江永强(毛利率21.1%、净利率19.69%),尽管毛利率不高,但通过极致的费用控制、强大的供应链管理或额外的收益,实现了惊人的净利率。

第三象限高毛利&低净利:代表企业慕思股份(毛利率52.34%、净利率12.35%)、红星美凯龙(毛利率61.89%、净利率-67.41%),极高的期间费用(例如慕思的营销费用、红星的财务费用)吞噬了利润。

第四象限低毛利&低净利:代表企业景谷林业(毛利率-19.68%、净利率-244.32%),这类企业既无法获得产品溢价,也无法实现运营效率,面临的是企业生存危机。

六、现金流:经营现金流转负,定制家居成重灾区

现金流关乎企业活下去活得好,今日家居通过两个比率(销售净现金流/营业收入、经营净现金流/营业收入)来看看企业的盈利质量和经营健康度。

销售净现金流/营业收入:

含义:反映企业每实现1元销售收入,能实际收回多少现金。这个比率接近或大于1,说明公司的销售回款能力非常强,收入质量高,“纸面富贵”的情况少。

健康标准:通常认为大于0.5即表现良好,越高越好。

经营净现金流/营业收入:

含义:这是核心中的核心,反映企业主营业务产生现金的能力。它是在销售回款的基础上,扣除为维持运营所支付的现金(如采购、薪酬、税费等)后的净额。

健康标准:必须为正数,且长期来看应与净利润规模相匹配。大于0.1可认为表现稳健,越高说明主业“造血”能力越强。

我们重点关注经营净现金流/营业收入这一核心指标。

上图分板块对61家企业的现金流情况进行了整理并简单说明,重点关注定制家居板块。在11家定制家居企业中,经营现金流为负的企业高达8家,这些企业不仅没有创造现金,反而在消耗现金。

索菲亚给予经销商过长的信用账期,大宗业务回款周期长,大量占用了公司现金,其应收账款周转天数要53.22天,而欧派家居和志邦家居只要25.59天和26.9天。

除了绝对龙头欧派家居,其他企业的现金流状况令人担忧,这预示着定制家居行业正在加速洗牌,未来的竞争不再是规模之争,而是 “现金流生存之战” 。

七、总结

2025前三季度,家居行业结构性调整加剧,制造业营收、出口下滑,资源加速向头部集中,行业已从规模竞争转向效率竞争,从利润追逐转向现金流生存。61家上市企业呈现“强者恒强、超三成亏损”格局,低毛利叠加高费用导致净利率均值为负,定制家居等板块多数企业现金流承压。能够持续产生健康经营现金流的企业,将成为这轮行业洗牌的最终赢家,未来品牌建设、效率提升与现金流管理能力,将决定企业能否在深度调整中脱颖而出。